企业退市包括哪些指标

以下几项 一是净资产为负。上市公司出现最近一个会计年度期末净资产为负值的,其股票将实行退市风险警示;公司股票实行退市风险警示后,首个会计年度期末净资产仍为负值的,或首个会计年度期末净资产为正值但其扣除非经常性损益后的净利润为负值的,其股票将终止上市。 二是营业收入低于1000万元人民币。上市公司出现最近连续两个会计年度营业收入低于1000万元人民币的,其股票将实行退市风险警示;公司股票实行退市风险警示后,首个会计年度营业收入仍低于1000万元人民币的,其股票将暂停上市;公司股票暂停上市后,首个会计年度营业收入继续低于1000万元人民币的,其股票将终止上市。 三是年度审计报告为否定意见或无法表示意见。上市公司出现首个会计年度财务会计报告被出具否定意见或无法表示意见的,其股票将实行退市风险警示;公司股票实行退市风险警示后,首个会计年度财务会计报告仍被出具否定意见或无法表示意见的,其股票将暂停上市;公司股票暂停上市后,首个会计年度财务会计报告再次被出具否定意见或无法表示意见的,其股票将终止上市。 四是公司暂停上市后未在法定期限内披露年度报告。上市公司因连续亏损、净资产为负、营业收入低于1000万元人民币或者因年度财务会计报告被出具否定意见或无法表示意见导致其股票被暂停上市的,公司股票暂停上市后,如未能在法定期限内披露首个年度报告的,其股票将终止上市。 五是股票累计成交量过低(不适用于仅发行B股上市公司)。主板上市公司出现连续120个交易日(不含停牌交易日)通过本所交易系统实现的股票累计成交量低于500万股的,其股票将直接终止上市;中小企业板上市公司连续120个交易日(不含停牌交易日)通过本所交易系统实现的累计成交量低于300万股的,其股票将直接终止上市。 六是股票成交价格连续低于面值(不适用于仅发行B股上市公司)。上市公司出现连续20个交易日每日股票收盘价均低于每股面值的,其股票将直接终止上市。 七是连续受到交易所公开谴责(不适用于主板上市公司)。中小企业板沿用“连续受到交易所公开谴责”的退市条件,但调整为“上市公司最近36个月内累计受到本所三次公开谴责的,其股票直接终止上市”,该项退市条件不适用于主板上市公司。

大家知道创业板三年连续亏损会直接退市吗

创业板股票连续三年亏损就会直接退市。

新版《创业板上市规则》中规定创业板上市公司的退市条件如下:(1)连续亏损;

(2)追溯调整导致连续亏损;(3)净资产为负或追溯调整导致净资产为负;

(4)审计报告为否定意见或拒绝表示意见;

(5)未改正财务会计报告中的重大差错或虚假记载;

(6)未在法定期限内披露年度报告或中期报告;

(7)公司解散;

在中国创业板的规定中,如果某家企业在创业板上市后连续三年亏损,或者累计亏损超过净资产的50%,则可能会被强制退市。具体来说,根据《创业板股票上市规则》和《创业板股票退市规则》,如果某家企业连续三年出现亏损情况,交易所将会对该公司进行暂停上市的处理,并且启动退市风险警示的机制。

退市风险警示期为12个月,在此期间,企业应该积极采取措施改善财务状况,以便恢复符合上市条件。如果企业在退市风险警示期内能够实现盈利,恢复符合上市条件,那么企业将可以避免退市风险。如果企业未能在规定期限内恢复符合上市条件,交易所将会终止其上市资格,并进行退市处理。

需要注意的是,创业板退市规则是按照公司的财务状况来考量的,而不是针对某一个行业或者某一个公司的表现。因此,如果某家企业连续三年出现亏损情况或者累计亏损超过净资产的50%,就有可能被强制退市。

发行过多股票的危险是什么

没有过多的资金进入股市,过多的一直发行股票,只跌不涨,辣鸡股票不退市,想着法子圈钱,没有增量资金进入股市, 就是现在股市的结果 2009大盘在2900点左右 2019年大盘还是在2900点左右

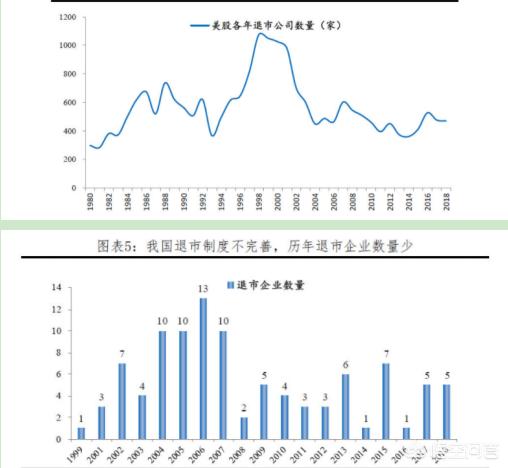

股票发行的越多,越不利于市场稳定和健康,因为A股市场缺少了有进有退的制度,单单是加快新股发行,问题股却越来越多,难以退市反而会延长熊市周期,不利牛市的到来。而10年前A股市场千家股票。,10年之后A股市场股票已经达到3700多家,退市股在A股史上仅有115家股票退市,造成了熊市周期一轮比一轮更加漫长。

更重要的是发行股票过多导致了上市股东更积极减持套现,反而加大了股市的融资作用,却相应的降低了投资功能,损失最大的就是股民,也会让股市失去投资作用。

第一,缺少完善制度,熊长牛短

如果再加快发行新股的节奏上,尽快的完善退市制度和投资者赔偿制度。,就可以真正的做到市场有进有退的过程也就会让股市逐渐的进入健康和稳定的阶段。但是一味的发行过多股票,制度方面却并没有加快完善,股市就会成为融资市,失去了投资的价值。

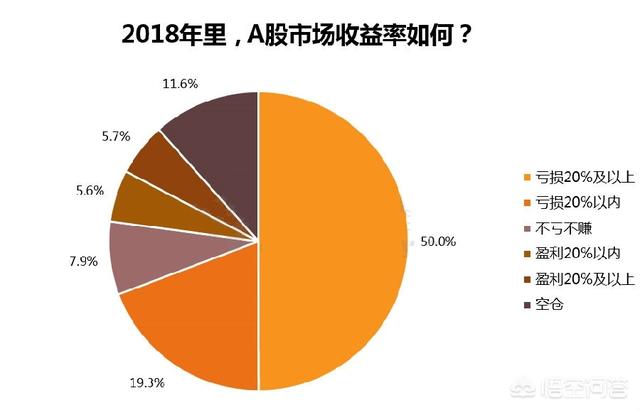

这种市场的风险就在于投资者投资亏损概率增加,股市熊市周期将延长,牛市到来会更加的漫长,而且会让股市的质量不断降低,投资者很容易踩雷,最终大部分股民陷入长期亏损的情况。需要尽快完善制度,有进有退才能真正的实现股市的健康发展。

第二,股东疯狂套现

股票常态化发行就必然会造成良莠不齐的个股登陆A股市场,随着制度尚处完善阶段就会导致很多上市公司违法违规和还套现行为,这必然会加大股市不稳定周期,反而让A股长期陷入持续低迷的行情。

而上市公司没有契约精神,缺少回报投资者责任就会导致上市公司登陆A股市场后玩着资本游戏反而不利实体企业发展。

根据数据调查,上市公司将近一半存在着购买房地产和资金用于理财,这就说明股市给予上市公司融资反而变成了上市公司用来做其它用途,并不能促进实体发展。

因此,A股市场熊市不断的延长,正是因为股票不断增加导致资金分流非常严重,而上市公司疯狂套现行为让市场缺少的赚钱效益,增量资金不入市,存量资金在博弈。A股就会陷入长期低迷的环境,大部分股票就会维持低位徘徊,熊市周期会不断被延长,最终股市变成融资为主,弱化投资的市场。

感谢点赞和关注,欢迎评论和转发,每日分享更多观点

你好,发行过多的股票 请参考注册制,一月份除了熔断的影响外,注册制的风波也是造成A股大跌的原因-------现在市场上就3000只不到的股票,物以稀为贵,所以目前股价都是虚高的,如果股票发多了的话,现在的股价腰斩都不过分,所以 ......

历史回顾:一周22连发之后,股市是什么后果?

明天开始的一周,新股17连发,感觉不是太好。还好周五放了个重组利好,不知道能否刺激下。

证监会正式修订的上市公司重大资产重组管理办法于10月18日正式发布,自发布之日起施行。

修订主要包括以下几个方面:简化重组上市认定标准,取消“净利润”指标;累计首次原则缩短至36个月;创业板重组上市的资产限于符合国家战略的高新技术产业和战略性新兴产业,其他产业不得在创业板重组上市;恢复重组上市可配套融资。

现在的问题就是,这个利好能否对冲掉17连发的利空?

回想7月份,A股上演一周22新股的历史纪录,最终结果如何呢?

当周大跌2.67%,这就是结果。

当短期供给太多的时候,必然会导致市场心态失衡。对资金面影响不是关键,关键是市场情绪的影响。如果没有重大利空对冲,很难摆脱这种利空惯性。

所以我觉得,下周应该再来点利好,不然下周真的很悬了。

新股发行过多的最大危险就是对市场的抽血效应,从而影响投资者的投资情绪,这样一个股票市场中很正常的环节反而成了投资者的一种“噩梦”,与市场环境还是密不可分的。

首先,我们的发行制度

股票本也应该与其他生态一样,优胜劣汰,目前发达国家的股票市场基本上都是采用的注册制,这样上市容易退市也不难,一家公司的上市成本可控。而我们目前的审核制,过程较为繁琐,同时也造成了很长时间的堰塞湖现象,上市的成本在不断攀升,而这些成本最终转嫁的话还是转嫁到普通的投资者身上了。

其次,新股发行制度改革带来的变化

在经历了一段时间新股IPO对市场的冲击后,市场大环境也不好的情况下,上面也是对新股IPO制度进行了改革,认缴制实施后,至少缓解了短时间投资者为了筹措打新资金抛售其他个股的情况。

举例说明:原来你有1万股的打新额度,一只10元发行价的股票,你若想全部使用打新额度,需要在打新之日前准备10万的资金被冻结,现在你可以先全部额度打新,最终中签多少了再去认缴,这也是为什么近几年没有出现很明显的只要周五下午有很多新股在下周 IPO,下周行情就会受到压制的情形。

再有就是上市公司质量

前面有讲到目前A股市场要上市,整个前期的投入成本,这也导致很多公司在上市前疯狂的透支自己,上市成功后又急于套现,这样的公司多了之后,股票市场的价值投资自然也就被投机所取代。

其实,只要有一个良好的优胜劣汰循环制度存在,发行过多股票是没有太大的危险性的。就好比美国市场一样,他们的发行量其实也不低,但是他们的退市量也很高,所以造成了一种良性的优胜劣汰循环,投资者有更多的选择,资金有更多的去处,融资的效果也是更好的。

但是A股却不同,在没有一个完善的退市制度映衬下,去强行过多发行股票,那么对于市场的伤害是非常大的。从图中我们就可以看到,A股几十年里退市个股寥寥无几,但是美国的退市个股数量却非常多,这就是差距。

那么,发行过多股票的危险是什么?

第一、造成牛市的提前结束。

我们可以看到,在历史上大牛市里,发行的上市公司数量和融资金额都是非常巨大的,这个直接导致了牛市提早结束。

因为市场的资金是有限的,如果过量发行股票,无疑是对于市场一个严重的抽血效应。如果这个时候,投资者的心态也发生了改变,那么结果就是让得来不易的牛市提早结束。

第二、加重熊市的下跌空间和时间。

要知道,熊市是一个利空放大,利好缩小的周期,伴随着下跌和恐慌情绪,导致的结果就是熊市的时间越来越长,下跌幅度也越来越深。

而这个时候,如果还没有有效控制IPO的发行数量,无疑就是造成A股的熊市更严重了。我们可以看到,每一次的熊市结束基本都是伴随着IPO的发行和融资的金额明显减少以后才筑底完成的。

但是对于融资额度较高,发行数量较高的周期里,下跌的空间也是最大的。所以,过度发行,加重熊市阴霾的效果一览无遗。

第三、加重投机性!

发行的股票越多,越不利股市稳定上涨,因为股票多了会分流市场的资金,导致很多股票流动性枯竭,大盘就会出现长期萎靡不振的行情,也会令大部分的股票持续走弱,导致只有少部分股票上行,大多数股票跌势难止。

第一,市场问题股增多

发行的股票过多,难免会出现问题股不断增加的现象,因为目前的A股市场制度并不完善,导致很多股票存在财务问题,最终变成了劣质股。

而这些股票的存在必然就会加大投资股市的风险,也会相应的降低了A股的质量,反而不利股市中长期稳定发展。

更重要的是这些上市公司为了留在资本市场套现,会铤而走险的违法违规,导致股票让投资者容易踩雷也会影响到整个市场的投资氛围。

第二,投资功能弱化。

如果股票增多融资效应不断放大就必然会降低投资的功能,那股市就会慢慢的失去投资作用,完全变成一个只会下跌难以上涨的市场,加上A股市场本身就是只能做多的股票市场,导致投资者投资风险增加。

而股民在没有对冲风险工具的前提下进入股市,大部分都是会亏损或者被深套难以离场,整个市场就会变成了上市公司疯狂套现的场所。

这种情形愈演愈烈就会让股市长期的萎靡不振,并且A股市场的质量难以提升,也就会导致整个市场一直维持着熊长牛短的行情持续下去。

综上所述:

股票发行越来越多所产生的危险就是A股质量开始不断的下降,质量的降低必然就会导致投资风险上升。而融资效应的不断强化也就会降低投资功能,股东如果上市没有真正回馈投资者的责任也就会加大投资者投资亏损的概率。

正常合理地发新股,本身没有问题,但关键在于它的发行是否建立在正常和合理的基础上。时下社会上针对lP0超发是否股影响股市,有两种截然相反的看法:一种认为,股市下跌与lP0无关;另一种是股市长期弱势和下跌,与新股无节制地超发有必然的联系;显然持后种观点的占极大数,可是他们不是位高权重的达官贵人,而是位低权轻的平民百姓,说话不算数。综观A股,长期处于牛短熊长的态势,以及股市交易如此低迷和根本没有投资回报等情景,足以说明了一个事实:一味的向市场投放新股,有的甚至是带病上市,必然有其危险性;一味的强调融资功能,而不顾及投资回报,无休无止的圈二级市场上的钱,必然不正常;再有,也是最要紧的是,中国资本市场(股市)自建立起,就先天不足,相关制度和交易规则,存在严重缺陷,必然有短板之外;所以,在股市相关制度规则尚不完善、在市场公平公正公开的原则还没体现出来之前,不能做有违常理的事;比如,在市场疲弱不堪当口,松绑股指期货和超发新股要慎之又慎。因为,A股跟人一样,当一个病人本身已虚弱得很,医生还要从他身体里抽血,而不是给予相应的补血治疗,其结果必然是悲剧的。据此,若要使A股走出低迷,改变下跌趋势,达到平稳健康有序的发展,就一定要控制lP0发行节奏,努力给市场营造出一个休养生息的环境,这才是正道。